-

Проверяем соблюдение порядка представления подтверждающих документов

-

Проверяем контракты, соблюдение порядка и сроков предоставления документов

-

Предупреждаем, если что-то не так, чтобы избежать штрафов

-

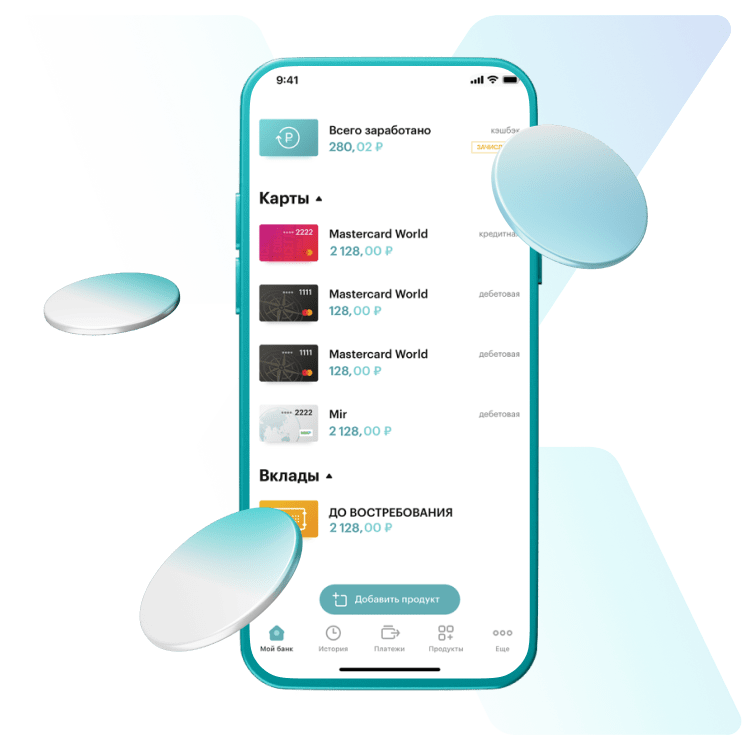

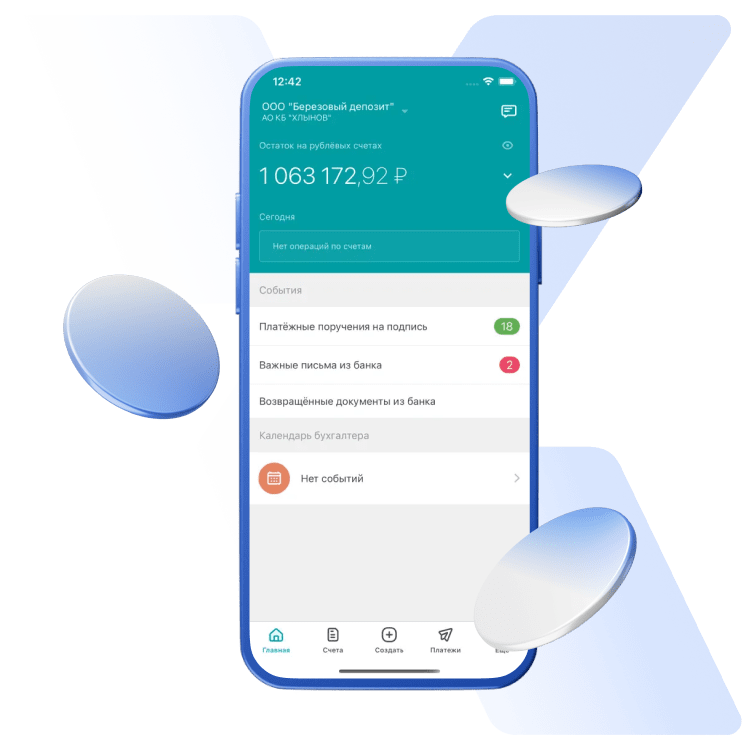

Уведомляем о зачислении средств через интернет-банк

Оформите онлайн заявку на открытие валютного счета

Заполните онлайн-заявку

Заполните заявку и бесплатно получите номер расчётного счёта

Подготовьте документы

Рассмотрим заявку и пришлем список документов на эл. почту

Подпишите документы

В офисе банка подпишем документы и откроем счёт

Оформите онлайн заявку на открытие валютного счета

Согласие на обработку персональных данных для посетителей сайта АО КБ «Хлынов»

Продолжая работу на сайте, я свободно, своей волей и в своём интересе даю конкретное, информированное и сознательное согласие АО КБ «Хлынов» (юридический адрес: 610002, г. Киров, ул. Урицкого, 40, далее - Банк) на автоматизированную обработку моих персональных данных:

- технические идентификаторы используемых программных и аппаратных средств (IP-адрес, cookie, идентификационная информация браузера, сведения о действиях пользователя на сайте, сведения об оборудовании пользователя, дата и время сессии), получаемые в т.ч. с использованием метрической программы Яндекс.Метрика при отсутствии явного отказа от их использования пользователем с использованием штатных механизмов на стороне пользователя;

- иной самостоятельно предоставленной мной информации при заполнении полей анкеты и совершения соответствующих действий при работе с сайтом, и на совершение действий: сбор, запись, систематизация, накопление, хранение, уточнение (обновление, изменение), извлечение, использование, блокирование, удаление, уничтожение, передача (предоставление, доступ), в том числе трансграничная (только в отношении данных, собранных метрическими программами).

Обработка персональных данных осуществляется в целях обеспечения полноценного функционирования сайта, улучшения работы сайта, совершенствования продуктов и услуг банка, определения предпочтений пользователя, предоставления рекламных материалов в рекламных сетях партнеров.

Настоящее согласие действует с момента его предоставления и в течение всего периода использования сайта.

В случае отказа от обработки персональных данных в том числе с применением метрических программ я проинформирован о необходимости прекратить использование сайта или отключить файлы cookie в настройках браузера.

Подробнее о политике персональных данных

Соглашение об использовании простой электронной подписи

-

Коммерческий банк «Хлынов» (акционерное общество) (далее – Банк) и Клиент заключают соглашение об использовании простой электронной подписи (далее – Соглашение) в следующих целях:

-

1) подписание Клиентом Заявления о предоставлении потребительского кредита/карты с кредитным лимитом простой электронной подписью;

2) представление Заявления, подписанного простой электронной подписью Клиента, посредством официального сайта Банка.

-

Для целей Соглашения простой электронной подписью (далее – ЭП) является ЭП, которая посредством использования известного только Клиенту ключа простой электронной подписи (далее - Ключ) подтверждает факт формирования электронной подписи Клиентом. Ключ формируется с использованием программных средств информационной системы Банка и выдается Клиенту Банком в качестве аналога собственноручной подписи Клиента путем направления SMS сообщения на номер мобильного телефона Клиента, указанный в Заявлении.

-

Соглашение является предложением (публичной офертой) Банка заключить Соглашение об использовании ЭП, адресованным физическим лицам.

-

Соглашение является заключенным с момента акцепта Клиентом оферты Банка и действует бессрочно.

-

Акцептом оферты Банка являются следующие действия Клиента в Электронной форме: посредством проставления отметки «Согласен» после ознакомления с текстом настоящего Соглашения и ввода в поле «Код подтверждения» Ключа.

-

Клиент и Банк обязаны соблюдать конфиденциальность Кода подтверждения.

-

Электронные документы, указанные в п. 1. Соглашения, подписанные ЭП, признаются Банком и Клиентом электронными документами, равнозначными документам на бумажном носителе, подписанным собственноручной подписью.

Валютный контроль

|

Открытие счета в иностранной валюте |

Бесплатно |

|

Комиссия за валютный контроль |

0,15% от суммы платежа/поступления (минимум 250 ₽) |

|

Оказание консультационных услуг по вопросам применения валютного законодательства |

Бесплатно |

|

Постановка контракта на учет (со счета клиента в день оказания услуги) |

1000 ₽ |

Документы

Скачать всеВопрос - ответ

Зачем нужен валютный счет?

Почему для работы с валютой открываются два счета: текущий и транзитный?

Транзитный валютный счет предназначен для получения платежей в иностранной валюте, поэтому иностранному контрагенту передаются реквизиты именно этого счета.

Денежные средства, поступившие на транзитный валютный счет, после проведения валютного контроля подлежат перечислению на текущий валютный счет на основании подтверждающих документов по сделке (контракт, договор, инвойс).

Сколько стоит открытие валютного счета?

Что такое валютный контроль и зачем он нужен?

Более подробно о валютном контроле можно прочитать в 173-ФЗ «О валютном регулировании и валютном контроле» и Инструкции Банка России 181-И.

За что можно получить штраф при осуществлении валютных операций?

- за осуществление незаконных валютных операций;

- предоставление резидентом в налоговый орган с нарушением срока и/или не по форме Уведомления об открытии/закрытии, изменении реквизитов счета (вклада) за пределами РФ;

- непредоставление резидентом в налоговый орган Уведомления об открытии/закрытии, изменении реквизитов счета (вклада) за пределами РФ;

- за нарушение сроков поступления денежных средств по выполненным резидентом обязательствам;

- за нарушение сроков возврата аванса при неисполненных обязательствах нерезидента;

- за нарушение сроков предоставления подтверждающих документов по операциям;

- за нарушение сроков предоставления информации о контракте, требующем постановки на учет;

- за непредоставление информации об изменениях в контракте, состоящем на учете в банке;

- за постановку контракта на учет в нескольких банках;

- за нарушение порядка перевода контракта на учет в другой банк.

Как избежать штрафа за валютные операции?

Необходимо соблюдать требования нормативных актов по валютному контролю (Федеральный закон 173-ФЗ, Инструкция Банка России 181-И, Инструкция ЦБ РФ 30.03.2004 № 111- И, др.)

АО КБ «Хлынов» помогает клиентам избежать штрафов, эксперты банка бесплатно консультируют по вопросам валютного законодательства. Ключевыми преимуществами АО КБ «Хлынов» являются решение сложных вопросов и индивидуальный подход к каждому клиенту.

Кто осуществляет валютный контроль?

- Правительством Российской Федерации;

- Органами валютного контроля (Центральный Банк РФ, Федеральная таможенная служба, Федеральная налоговая служба);

- Агентами валютного контроля (Уполномоченные банки).

Какие операции в валюте РФ подлежат валютному контролю?

Валютному контролю подлежат:

- исходящие платежи в пользу нерезидентов;

- платежи на счета резидентов в иностранных банках;

- поступления от нерезидентов и поступления в рублях РФ со счетов резидентов в иностранных банках.

В какой срок нужно предоставить в банк контракт, по которому поступили средства?

Какие документы могут потребоваться для валютного контроля?

- Контракт (договор);

- Инвойс (счет, счет-фактура);

- ТТН (товарно-транспортная накладная);

- ДТ (декларация на товары).

Что такое код валютной операции?

Нужно ли отчитываться в Банк по операции, если контракт не заключался?

В каких случаях требуется постановка контракта на учет?

Требование о постановке контракта (кредитного договора) на учет распространяется на:

- экспортные контракты, сумма обязательств по которым равна или превышает в эквиваленте 10 млн. рублей, согласно официальному курсу ЦБ РФ на дату контракта;

- импортные контракты и кредитные договоры, сумма обязательств по которым равна или превышает в эквиваленте 3 млн. рублей, согласно официальному курсу ЦБ РФ на дату контракта (договора).

Банк, в котором контракт на учете, попал под санкции. Как продолжить работу по данному контракту?

В соответствии с действующим законодательством допускается проведение расчетов по внешнеторговым контрактам/кредитным договорам, состоящим на учете в уполномоченном банке, через счета, открытые в ином банке. Для проведения такого платежа необходимо представить:

- контракт (Договор);

- ВБК на текущую дату (ведомость банковского контроля);

- иной обосновывающий документ (при наличии).

Возможно ли осуществлять расчеты по контракту в валюте отличной от валюты контракта?

Да, возможно.

Если контракт уже действующий, то возможно заключение дополнительного соглашения с контрагентом о вводе иной валюты платежа, удовлетворяющей потребностям обеих сторон, с обязательным указанием условий курса пересчета валюты платежа в валюту контракта.

Для вновь заключаемых контрактов рекомендуется сразу прописать валюту контракта и валюту платежа, с указанием условий курса пересчета в валюту контракта.

Что такое ожидаемый срок и срок возврата аванса?

Ожидаемый срок - это срок, в который контрагент должен выполнить взятые на себя обязательства. Обычно в контракте фиксируется срок до предполагаемой поставки товара (оказания услуг, выполнения работ) при осуществлении аванса (импорт) или получения оплаты при предоставлении резидентом коммерческого кредита нерезиденту в виде отсрочки оплаты (экспорт).

Срок возврата аванса - это срок, в который иностранный контрагент обязан вернуть полученный аванс в случае нарушения ожидаемого срока поставки товаров (оказания услуг, выполнения работ). На практике срок возврата аванса включает в себя срок на прохождение платежа по возврату средств, таким образом срок возврата аванса бывает чуть больше ожидаемого срока или равен ему.

Кировская область

Киров Омутнинск Слободской Белая Холуница Советск Котельнич Вятские Поляны Уржум Яранск пгт. Демьяново Кирово-Чепецк

.png)